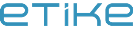

Şehirlerarası yolcu taşımacılığı yapmak üzere kurulan Kara-Seya Ltd.Şti., kuruluşunda ortakların sermaye olarak koyduğu 1.000.000 TL ile sıfır kilometre bir otobüs satın almış olsun. 1 Ocak tarihinde faaliyete başlayan firmanın başlangıç bilançosu aşağıdaki ‘Şekil.1’de gösterilmektedir.

Bir yıllık süreçte 800.000 TL gelir elde eden firmanın gelir ve gider kalemlerinin dökümü ‘Şekil.2’deki gelir tablosunda görülmektedir.

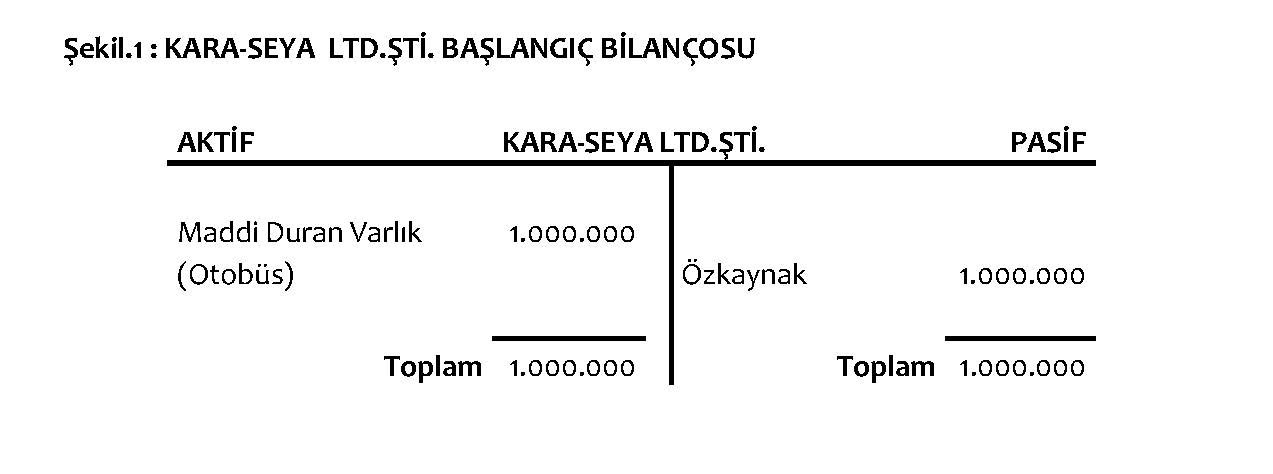

Bir yıl sonunda oluşan yıl sonu bilançosu ise ‘Şekil.3’de gösterilmiştir.

Yukarıdaki finansal tablolar incelendiğinde iki temel sorun bulunduğu görülecektir. Birincisi bilançoda otobüsün görünen değeri gerçek değerini yansıtmamaktadır. İkincisi ise gelir tablosunda görünen kar, otobüsün yıpranması ve eskimesi sebebiyle ortaya çıkan gideri içermediğinden yüksek gözükmektedir.

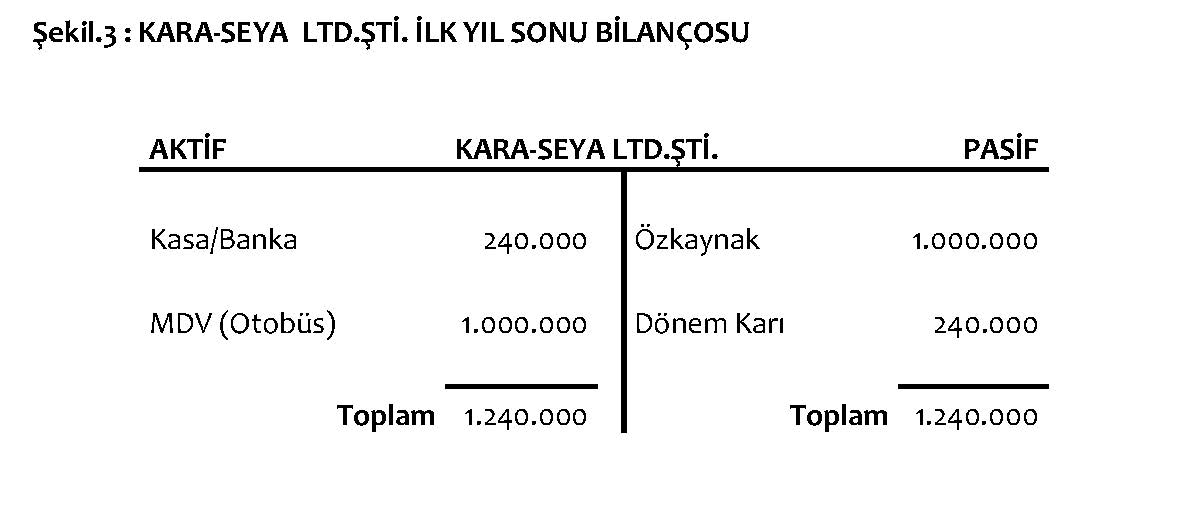

Otobüsün beş yıllık bir kullanım ömrü olduğunu ve bu süre sonunda satılabilir bir değeri kalmayacağını düşünelim. Bu durumda yıllık bazda otobüsün 200.000 TL civarında bir değer kaybına uğrayacağı, bu sebeple 200.000 TL’lik bir yıllık gider olduğu söylenebilir.Başka bir bakış açısıyla, beş yıl sonra işe devam edebilmek için, aynı otobüsün satın alınması gerekecektir. Fiyatların değişmeyeceği varsayımı ile, bu işe benzer bir süreçte devam edebilmek için, beş yıl sonunda 1.000.000 TL’lik bir nakit çıkışı sözkonusu olacaktır. Yani beş yılda bir ödenmesi sözkonusu olan 1.000.000 TL’lik bir gider sözkonusu olup, bunun yıllara dağıtılması gerekmektedir.

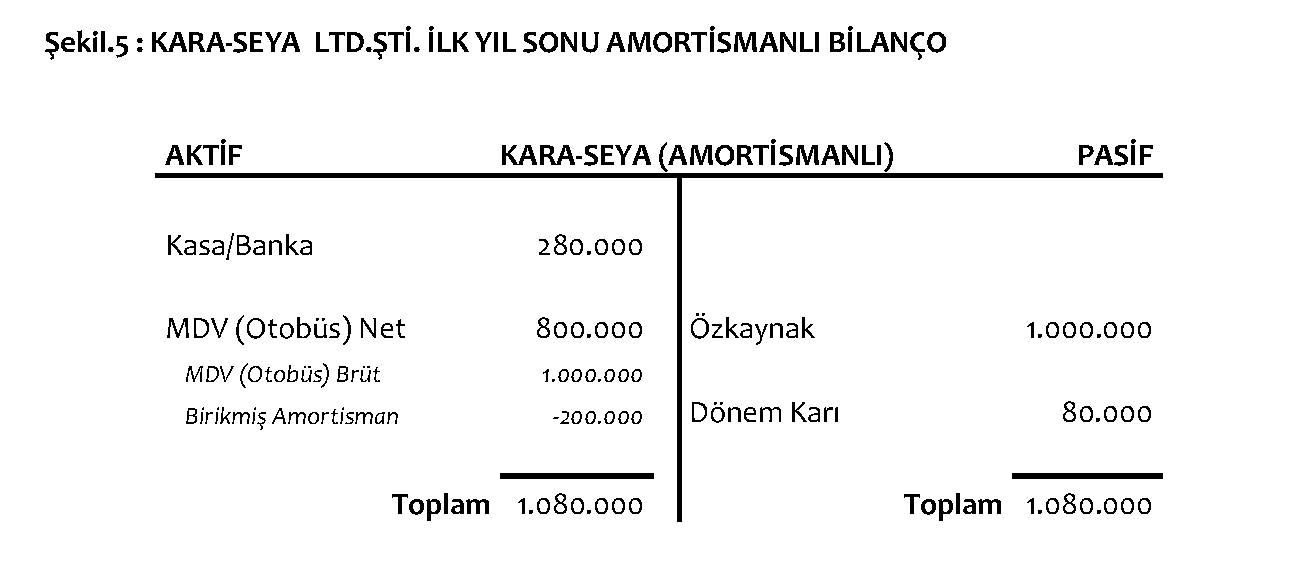

Yukarıda ifade edilen gider yansıtma işlemine amortisman ayırma denilmektedir. Farklı amortisman yöntemleri olmakla birlikte, örneği karışık hale getirmemek için doğrusal yöntem üzerinden devam edilecektir. Kullanım ömrü üzerinden yıllara eşit oranda dağıtım yapıldığında 200.000 TL’lik (1.000.000 TL / 5 yıl = 200.000 TL/yıl) bir yıllık amortisman gideri sözkonusudur. Amortisman bir gider olmakla birlikte ait olduğu dönemde nakit çıkışı gerektirmemektedir. Amortisman gideri yansıtılarak düzenlenen yıllık gelir tablosu ile bir yıl sonundaki bilanço ‘Şekil.4’ ve ‘Şekil.5’ de gösterilmiştir.

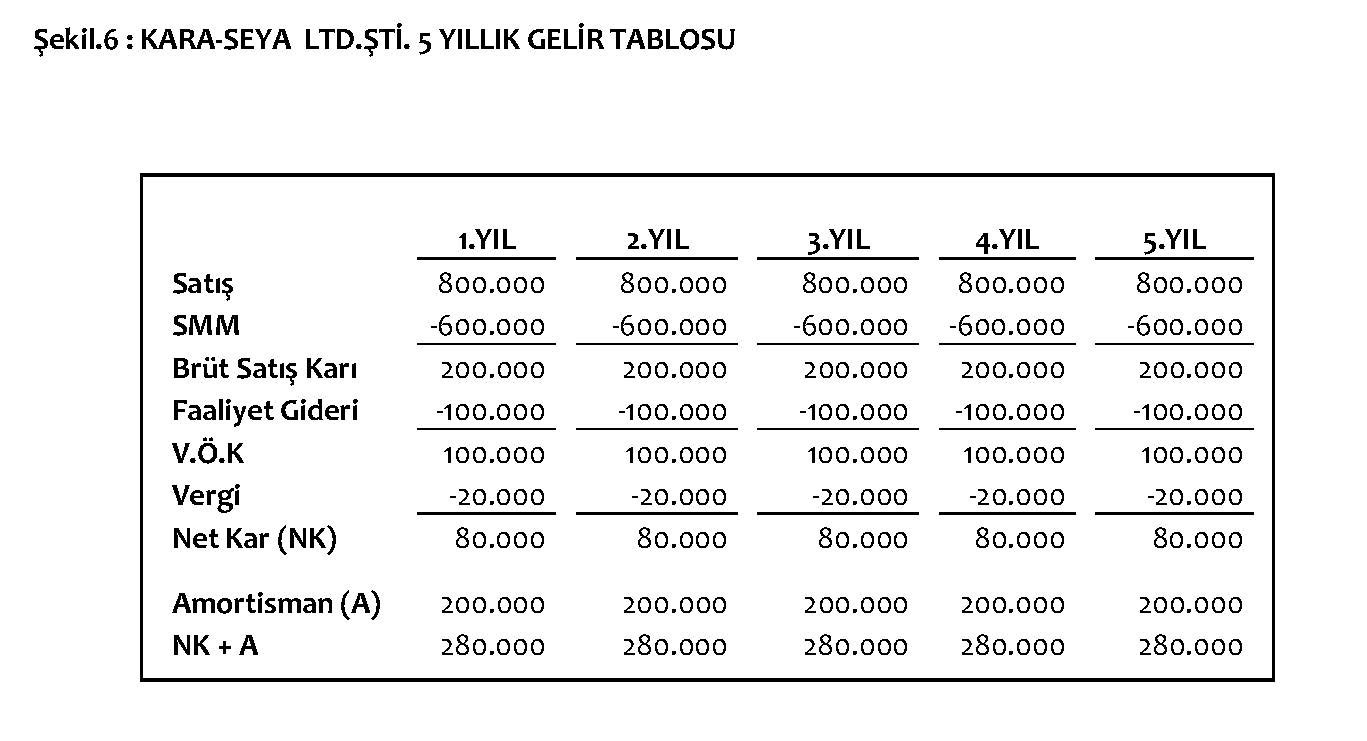

Yukarıdaki amortisman gideri ile düzenlenmiş finansal tablolardan görüleceği üzere, firma bir yıllık süreçte 80.000 TL kar elde etmiş olmasına rağmen, elinde 280.000 TL nakit bulunmaktadır. Beş yıllık süreçte firma sermayedarlarının yatırımlarına karşılık elde edecekleri getiriyi hesaplayabilmek için 5 yıllık gelir tablosu aşağıdaki ‘Şekil.6’daki tabloda gösterilmiştir. Örneği basit tutmak adına, beş yıllık süreçte gelir tablosu kalemlerinde değişim olmayacağı varsayılmıştır.

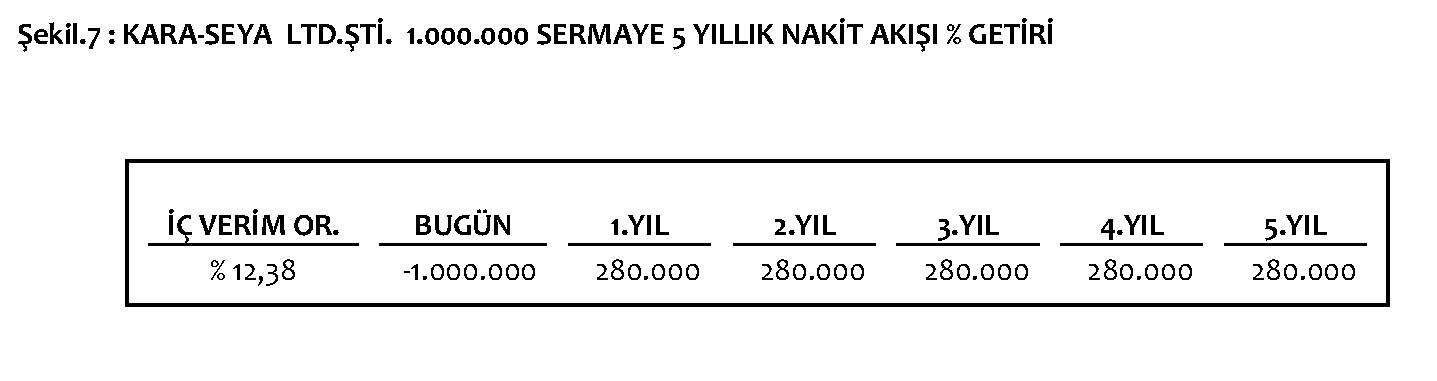

5 yıl sonunda faaliyete son vermeyi düşünen firma ortaklarının, yatırımlarına elde ettikleri getiriyi oransal olarak ifade etmek gerekirse, aşağıda ‘Şekil.7’deki tabloda gösterilen nakit akışı için iç verim oranı hesaplanması gerekmektedir. Nakit akışı düzenlenirken, gelir tablosunda yer alan amortisman dışındaki kalemlerin ait olduğu dönemde nakit girişi ve çıkışı yarattığı varsayımı ile hareket edilmiştir.

Firma sermayedarlarının koydukları sermayeye karşılık 5 yıllık süreçte elde edecekleri nakitler dikkate alınarak hesaplanan yıllık getiri oranı % 12,38’dir. Sermayenin net kar üzerinden hesaplanan yıllık oransal getirisi % 8 (80.000 / 1.000.000 = % 8), net kar ve amortisman toplamının sermayeye oranı % 28 (280.000/1.000.000=% 28) iken, sermayenin nakit getirisi % 12,38’dir. Bu durum, yatırımın anaparası olarak düşünülen 1.000.000 TL sermayenin, değeri tükenen bir varlığa yatırılmış olmasından kaynaklanmaktadır. Aynı tutar sermaye, stok ve ticari alacak finansmanında kullanılıyor olsaydı veya amortisman ayrılmakla birlikte değer kaybetmeyen bir duran varlığa yatırılmış olsaydı; nakit akışında yıllar itibariyle sağlanan nakit girişine ek, beş yıl sonunda yatırım tutarına yakın bir nakit geri dönüşü olması bekleneceğinden, yukarıdaki oranların çok daha farklı gerçekleşmesi sözkonusu olacaktı. Örneğin, beş yıl sonunda otobüsün nakit 200.000 TL’ye satılması durumunda iç verim oranı % 16,48’e yükselmektedir.

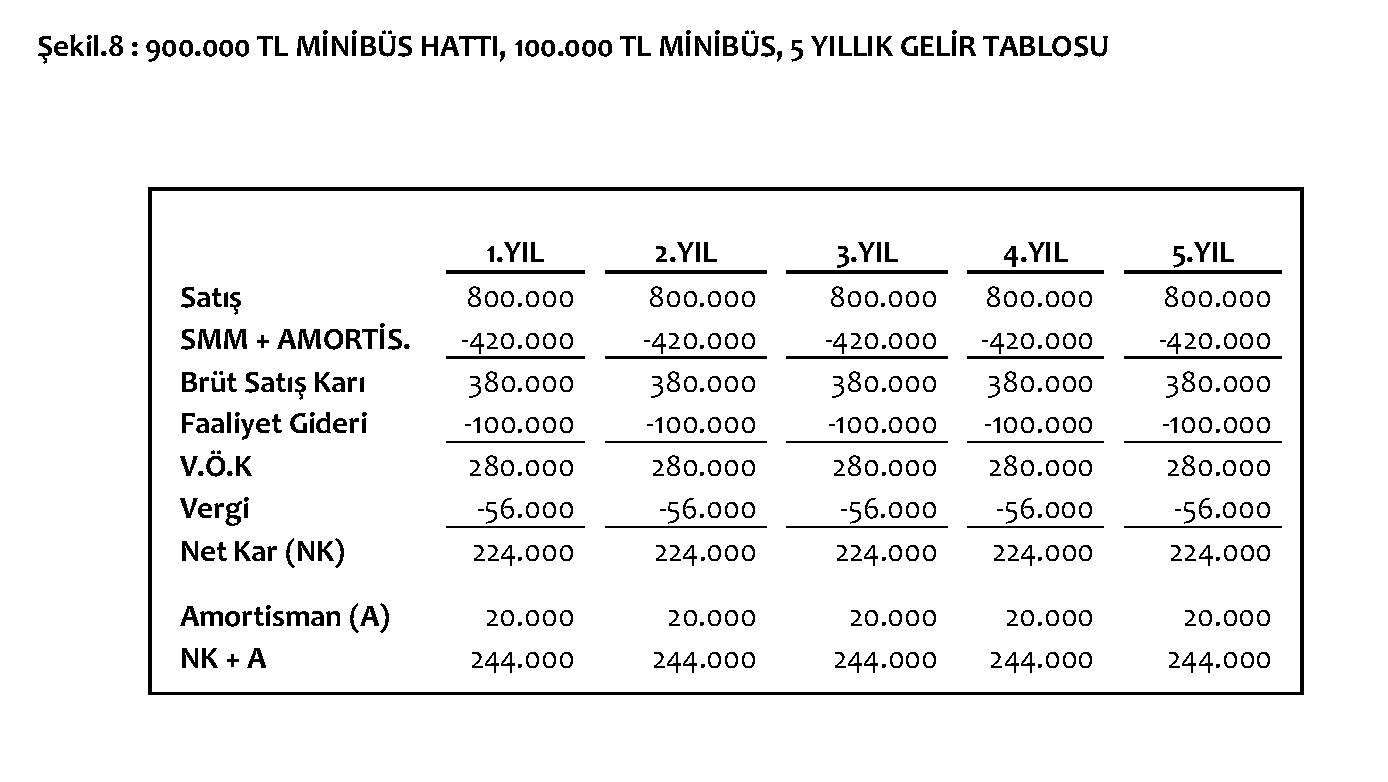

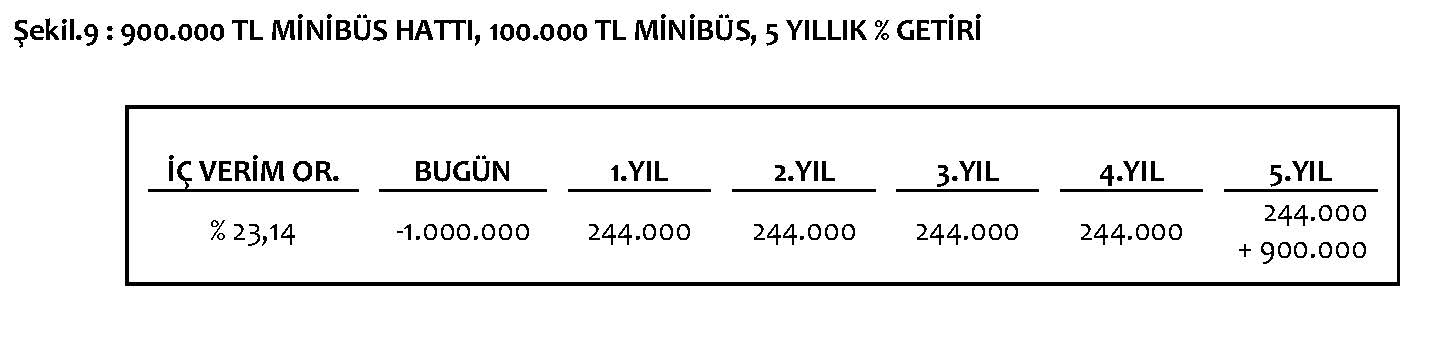

Başlangıçta 900.000 TL hat için, 100.000 TL minibüs için ödeme yapılan aynı toplam yatırım tutarındaki başka bir örnek durumda, yıllık gelir ve gider durumunun amortisman dışında aynı olduğu varsayılırsa, sermayenin getirisinin çok farklı olduğu görülecektir. Satın alınan minibüs hattının 5 yıl sonunda aynı fiyata yani 900.000 TL’ye satılacağı, minibüsün ise satış değerinin kalmayacağı yaklaşımıyla oluşturulan 5 yıllık gelir tablosu ve iç verim hesaplaması ‘Şekil.8’ ve ‘Şekil.9’daki tablolarda gösterilmiştir.

Yapılan iç verim hesaplamaları kar payı dağıtımı nedeniyle ortaya çıkacak vergileri içermemektedir. Sermayedarların kullanımına kalan nakitin, ortaklara kar payı olarak dağıtımındaki getirinin hesaplanması da mümkündür. Bu durumda, kar payı dağıtımına ilişkin vergiler sebebiyle oluşacak nakit çıkışı dikkate alınarak, kalan tutar üzerinden iç verim hesaplaması yapılması gerekmektedir.

Sermayenin nakit getiri oranı oluşturulan finansman yapısına göre farklılaşmaktadır. Hedeflenen nakit getiri oranına ulaşmak için, hangi sermaye ve finansal borç kombinasyonunda çalışılması gerektiği hesaplanabilecek bir veridir.

Bu konu hakkındaki daha ayrıntılı bilgilere ‘Paranın Dili – Finansal Okuryazarlık’ isimli kitabımda bulabilirsiniz.

Yurdaer Etike

Etike Eğitim ve Danışmanlık